Premier marché baissier pour les obligations depuis une génération

Les obligations comme les actions sont touchées par l’incertitude causée par l’augmentation du risque de crédit, du risque de liquidité et du risque de taux d’intérêt.

Les obligations comme les actions sont touchées par l’incertitude causée par l’augmentation du risque de crédit, du risque de liquidité et du risque de taux d’intérêt.

En règle générale, quand les marchés sont volatils, ce sont les actions qui sont touchées en premier. Les investisseurs trouvent alors refuge dans les titres à revenu fixe qui sont considérés comme étant moins volatils. Pas cette fois-ci. La volatilité des marchés subie en moitié d’année en 2022 a été si forte que même les obligations de haute qualité ont fléchi sous le poids de l’incertitude.

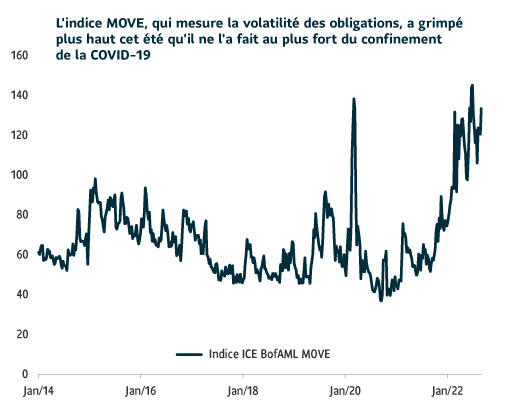

Bien que les marchés boursiers soient connus pour leur volatilité, les fluctuations des marchés obligataires ont surpassé celles des actions cet été. D’ailleurs, d’après l’indice MOVE, les obligations ont été plus volatiles cet été qu’au début de 2020, lorsque la COVID-19 a fait reculer l’économie à l’échelle mondiale.

Données en date du 01 septembre 2022

Sources : Bloomberg

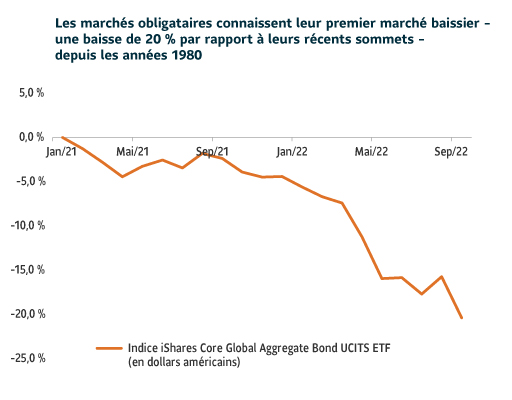

Par conséquent, les marchés obligataires ont subi un recul de 20 % par rapport aux sommets atteints au début de 2021. C’est la définition même d’un marché baissier. En effet, nous sommes en présence d’un marché baissier quand un actif perd 20 % de sa valeur après avoir atteint un sommet. Les titres les plus sécuritaires des marchés obligataires n’avaient pas connu de marché baissier depuis 1980. Des données de la Federal Reserve Bank of New York révèlent que les bons du Trésor américain à 10 ans, considérés comme un des placements les plus sécuritaires, ont réussi à éviter les effets d’un marché baissier lors des dernières ventes massives de 1994, 2003 et 2013. Les marchés baissiers en 2022 les ont finalement touchés.

Les risques qui ont entraîné un repli des marchés obligataires ne semblent pas vouloir s’atténuer. En raison de l’inflation qui demeure bien au-delà de la cible de 2 % fixée par la Réserve fédérale américaine (Fed), Jerome Powell, chef de l’institution, a indiqué qu’ils auraient recours à la politique monétaire pour influencer les taux d’intérêt et combattre les pressions exercées sur les prix. Un resserrement de la politique monétaire de la Fed pourrait exposer les obligations à trois risques distincts.

Compte tenu de ces risques, les marchés des titres à revenu fixe pourraient continuer de fluctuer pendant un certain temps. Même si la volatilité des marchés inquiète les investisseurs, elle donne aussi l’occasion d’investir dans des catégories d’actif à rentabilité inférieure à la moyenne qui pourraient donner un rendement supérieur à long terme.

Dans nos Solutions gérées Granite, nous privilégions les titres de secteurs de haute qualité du marché comme les obligations canadiennes. Au fil des ans, nous avons aussi accru de façon graduelle et opportuniste notre exposition à ces titres, plus leur rendement devenait intéressant. Par contre, nous sommes sous-pondérés en obligations à risque plus élevé comme les obligations à rendement élevé et les créances de marchés émergents.

Le présent article contient des renseignements sommaires publiés à titre indicatif par Gestion d’actifs PMSL inc. Bien qu’il ait été préparé à partir de sources considérées comme fiables, Gestion d’actifs PMSL inc. ne peut en garantir l’exactitude ou l’exhaustivité. Ce document vise à fournir des renseignements généraux qui ne doivent pas être considérés comme des conseils de placement ni des conseils financiers, fiscaux ou juridiques s’appliquant à des cas particuliers.

Les opinions exprimées sont celles de l’auteur et pas nécessairement celles de Gestion d’actifs PMSL inc. Notez que les énoncés prospectifs contenus dans le présent article sont de nature spéculative et il est déconseillé de s’y fier. Rien ne garantit que les événements envisagés dans ces énoncés auront lieu, ou qu’ils se dérouleront de la manière prévue.