Il peut être difficile de garder son calme lorsque les marchés boursiers connaissent des hauts et des bas.

Or, il existe des façons de contrer la volatilité. Il faut toutefois se montrer patient pour que le tout fonctionne.

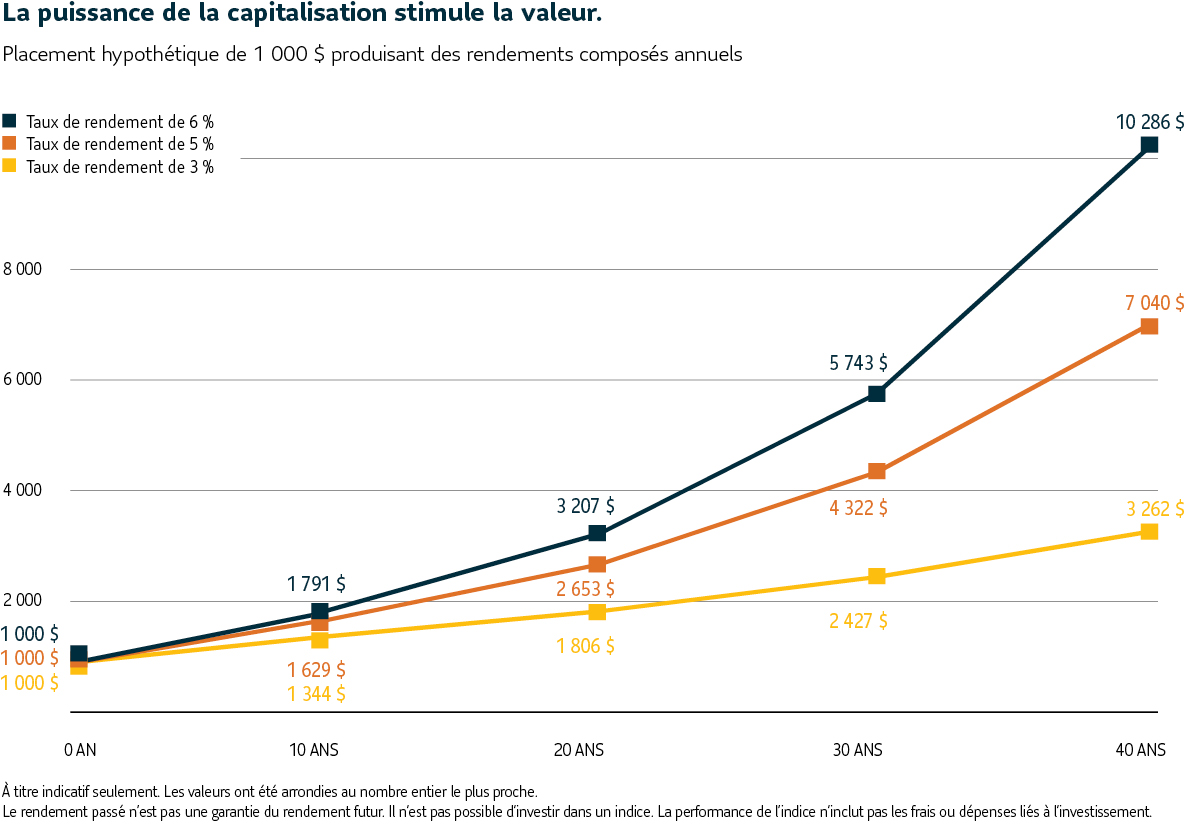

Un moyen de contrer la volatilité est de réinvestir les gains générés par ses placements pour réaliser d’autres gains. Ce procédé se nomme la capitalisation.

Pour un investisseur, il est important de comprendre que la capitalisation des gains est ce qui contribue le plus à faire croître la valeur de son portefeuille. Un investisseur se doit toutefois d’être dynamique pour en tirer pleinement profit.

Voici un exemple. Le portefeuille d’un investisseur qui n’a que des Bons du Trésor ou des obligations aura un potentiel de croissance moindre. Un placement plus audacieux, comme des actions, peut fournir la croissance nécessaire pour atteindre ses objectifs. Et ce, en dépit de la volatilité qui survient de temps à autre.

Le graphique ci-dessus démontre les différences entre trois types de portefeuilles présentant des taux de rendement distincts sur une période de 40 ans.

Source du graphique : MFS Research

Source des données du graphique : SPAR, FactSet Research Systems inc.

Les derniers seront les premiers

Bien diversifier son portefeuille est un autre moyen de contrer la volatilité. Là aussi, il faut savoir se montrer patient.

À titre d’exemple, les investisseurs ayant détenu des placements pendant 20 ans dans des actions de grandes sociétés ayant une capitalisation boursière supérieurs à dix milliards de dollars auront obtenu un rendement annualisé de 10,9 %1. C’est ce qu’indique des données des firmes de recherche SPAR et FactSet Research Systems inc. compilées par la firme de placement MFS. Or, au bout de dix ans, cette catégorie d’actifs ne présentait qu’un rendement de 2,6 %2, la pire, juste avant les obligations. Mais, en fin de compte, cette catégorie d’actifs a affiché une plus grande croissance que toutes les autres.

D’où l’importance de détenir plus d’un type de placements dans son portefeuille. L’investisseur peut profiter de tout ce que le marché offre. « La diversification est souvent qualifiée comme étant le seul avantage gratuit en matière d'investissement », dit Chhad Aul, premier directeur des placements et chef des solutions multiactifs, Gestion d’actifs PMSL inc. « C'est parce que les classes d'actifs n'évoluent pas toujours dans la même direction. Envisagez de travailler avec votre conseiller pour construire un portefeuille diversifié, exposé à différentes classes d'actifs. Lorsque les marchés sont volatils, cette approche peut vous aider à rester investi et à traverser la tempête. »

Avoir de l’aide

Il est difficile pour l’investisseur moyen de s’y retrouver. C’est pourquoi il peut être avantageux de faire affaire avec un professionnel, tel qu’un conseiller.

Un conseiller connaît les objectifs, la tolérance au risque, l’horizon de placement et les avoirs globaux d’un investisseur. Il peut s’avérer un précieux allié lorsque les marchés s’affolent.

Un conseiller évite à un investisseur de commettre des erreurs coûteuses en l’aidant à déterminer sa tolérance en risque. Il lui fait aussi garder le cap sur ses objectifs. Il peut aussi l’aider à élaborer la meilleure stratégie possible pour atteindre ses objectifs financiers à long terme.

Lorsque des épisodes de volatilité surviennent, il peut être difficile de rester calme et concentré sur ses objectifs. Un bon plan est la meilleure protection pour investir avec résilience et à long terme.

Renseignements importants

Le taux de rendement présumé ne représente pas le rendement de tout fonds MFS qui pourrait varier en fonction de la hausse et de la baisse des marchés. Il n’est pas réaliste de s’attendre à ce que le marché boursier, ou tout instrument de placement produise des rendements positifs pendant 20 ans ou plus. Ces exemples sont présentés à titre indicatif seulement et ne visent pas à prédire les rendements de tout choix de placement. Les taux de rendement varient au fil du temps, particulièrement ceux des placements à long terme. Aucune garantie n’est donnée quant à l’obtention du taux de rendement sélectionné. Le rendement des placements fluctuera en fonction des conditions de marché.

Commissions, trailing commissions, management fees and expenses all may be associated with mutual fund investments. Investors should read the prospectus before investing. Mutual funds are not guaranteed, their values change frequently and past performance may not be repeated.

The information contained in this document is provided for information purposes only and is not intended to represent specific individual financial investment, tax or legal advice nor does it constitute a specific offer to buy an/or sell securities. While the information contained in this document has been obtained from sources believed to be reliable, SLGI Asset Management Inc. cannot guarantee its accuracy, completeness or timeliness. Information in this document is subject to change without notice and SLGI Asset Management Inc. disclaims any responsibility to update it.

Sun Life Global Investments is a trade name of SLGI Asset Management Inc., Sun Life Assurance Company of Canada and Sun Life Financial Trust Inc.

© SLGI Asset Management Inc. and its licensors, 2022. SLGI Asset Management Inc. is a member of the Sun Life group of companies. All rights reserved.

1 Sur une période de 20 ans, de 2002 à 2021.

2 Sur une période de 10 ans, de 2002 à 2011.