Les marchés boursiers sont dans un état de flux constant. Ils évoluent à la hausse, à la baisse et latéralement, mais ne montent pas en ligne droite. Historiquement, ils ont eu tendance à progresser, rebondissant après des baisses à court terme.

Lorsque les marchés commencent à chuter, nos instincts nous disent souvent de vendre. Mais si vous vendez quand le marché baisse, vous concrétiserez des pertes et vous manquerez probablement tout rebond du marché et les gains associés. Cela signifie que vous risquez de ne pas atteindre vos objectifs d’investissement à long terme.

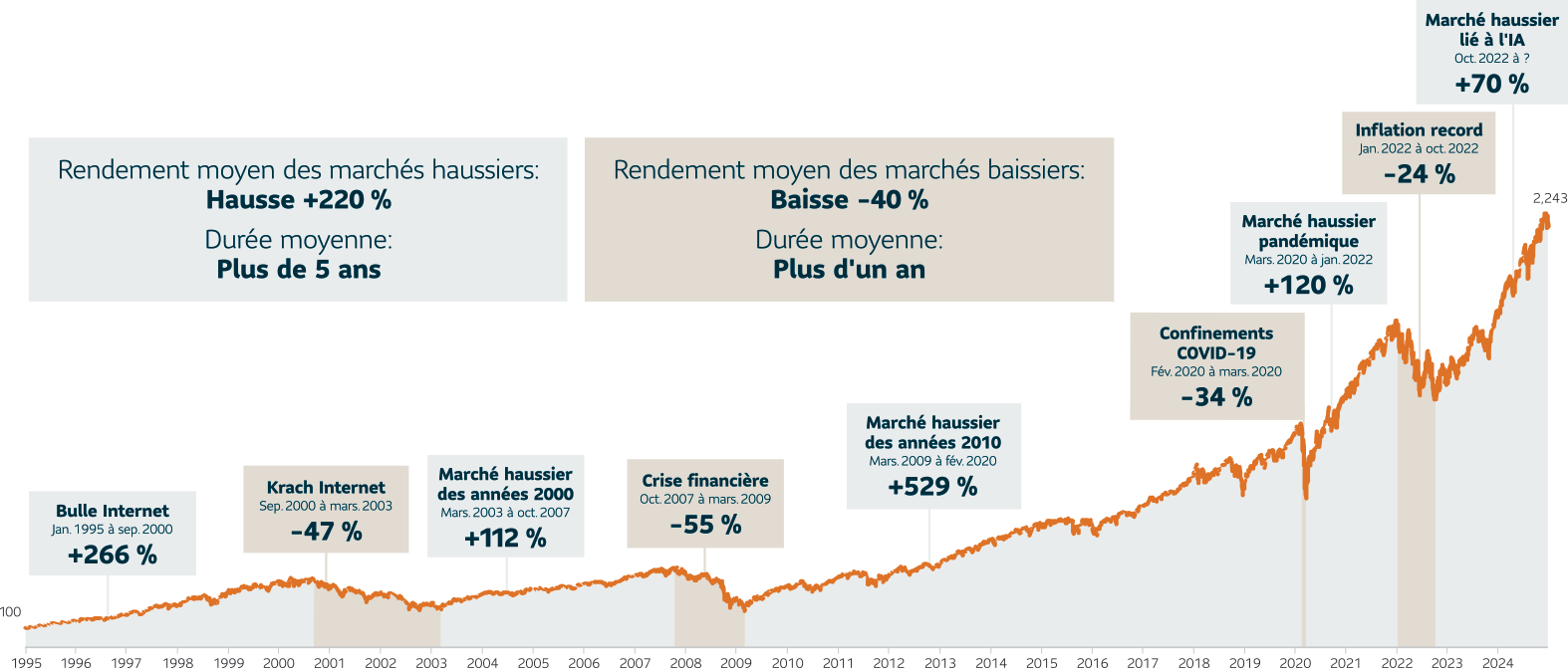

Lors des baisses du marché boursier, de nombreux investisseurs sont soulagés d’être sur la touche. Si nous regardons le graphique ci-dessous, illustrant la plus grande composante du marché boursier, le S&P 500, imaginez ce qui aurait pu se passer si vous aviez ignoré les manchettes catastrophiques et aviez simplement conservé vos placements.

Marchés Boursiers

L’indice S&P 500

Le marché boursier est représenté par l’indice S&P 500. Source : Morningstar et Gestion d’actifs PMSL inc.

L’exemple est fourni à titre indicatif seulement et n’est pas représentatif du rendement de tout placement actuel ou futur offert aux investisseurs. Il n’est pas possible d’investir directement dans un indice. Les rendements sont calculés en dollars américains et tiennent compte du réinvestissement de tous les revenus et non des frais d’opération et de l’impôt pour la période du 1er janvier 1995 au 31 décembre 2024. Le rendement réel serait différent, car les placements donnent lieu à des frais qui ne s’appliquent pas dans le cas d’un indice. Pour les besoins de cet exemple, un marché baissier s’entend d’un indice qui perd au moins 20 % par rapport à son sommet précédent.

Le temps passé sur le marché boursier est du temps bien employé

Historiquement, les marchés haussiers ont duré 4 fois plus longtemps que les marchés baissiers et ont généré des gains à long terme. Quand les marchés commencent à chuter, notre instinct nous dit de vendre maintenant et d’acheter plus tard.

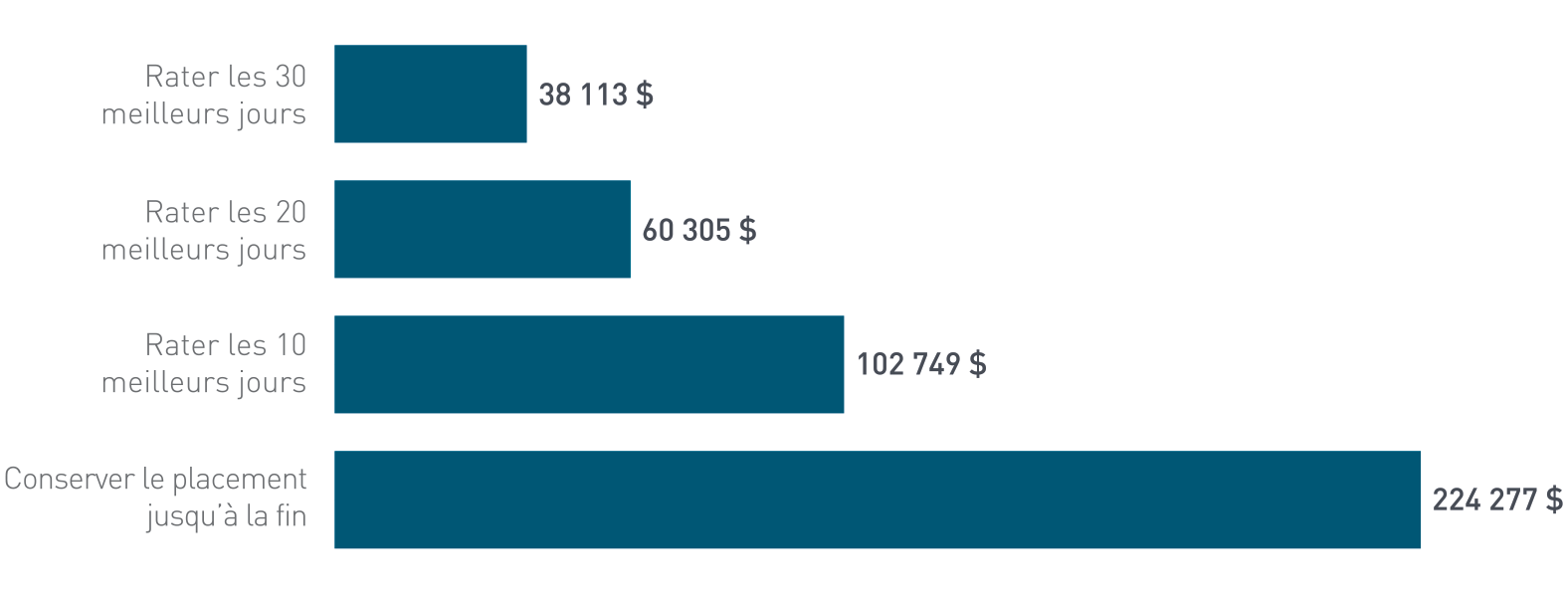

Cela peut sembler logique, mais comment faites-vous pour déterminer le bon moment pour sortir du marché ou y entrer de nouveau? Étant donné que les reprises peuvent parfois être soudaines et se mesurer en jours et non en semaines, être hors du marché ne serait-ce que quelques jours peut vous faire perdre des gains.

Rater les meilleurs jours peut faire mal

Croissance d’un placement de 10 000 $ dans l’indice S&P 500, sur la période de 20 ans se terminant le 31 décembre 2024

À titre indicatif seulement. Les valeurs ont été arrondies au nombre entier le plus proche.

Le rendement passé n’est pas une garantie du rendement futur. Il n’est pas possible d’investir directement dans un indice. À noter que tous les placements comportent un certain niveau de risque dont celui d’entraîner la possible perte du capital investi.

Sources : FactSet et données quotidiennes sur l’indice S&P en $ US du 31 décembre 2004 au 31 décembre 2024. L’analyse tient compte de tous les rendements quotidiens. La croissance des meilleurs jours des placements n’est tout simplement pas calculée dans le rendement des investisseurs. Si le jour qui suit un des meilleurs jours ne fait pas partie des meilleurs jours ratés, on reprend le calcul de la croissance du placement.

Ce document n’a pas été révisé par une commission des valeurs mobilières ou un organisme règlementaire semblable au Canada.

Lorsque les marchés chutent, le mieux à faire est de garder le cap sur vos objectifs de placement à long terme.

Pour en savoir plus, communiquez avec votre conseiller.

Le présent document est fourni à des fins informatives uniquement et ne doit en aucun cas tenir lieu de conseils particuliers d’ordre financier, fiscal, juridique ou comptable ni en matière d’assurance et de placement. Il ne doit pas être considéré comme une source d’information à cet égard et ne constitue pas une offre d’achat ou de vente de valeurs mobilières. Le contenu de ce document provient de sources jugées fiables, mais aucune garantie expresse ou implicite n’est donnée quant à son caractère opportun ou son exactitude.