La réduction du risque au moyen de la diversification constitue une stratégie clé de placement. Pourquoi? Parce que ce ne sont pas tous les placements qui procurent les mêmes rendements aux mêmes moments. Quand vous détenez un mélange d’obligations et d’actions de différents marchés et pays, certains titres prennent de la valeur tandis que d’autres en perdent. De cette façon, le risque causé par la concentration de l’actif dans quelques placements seulement est réduit. À long terme, vous réduisez aussi la volatilité et stabilisez le rendement de votre portefeuille.

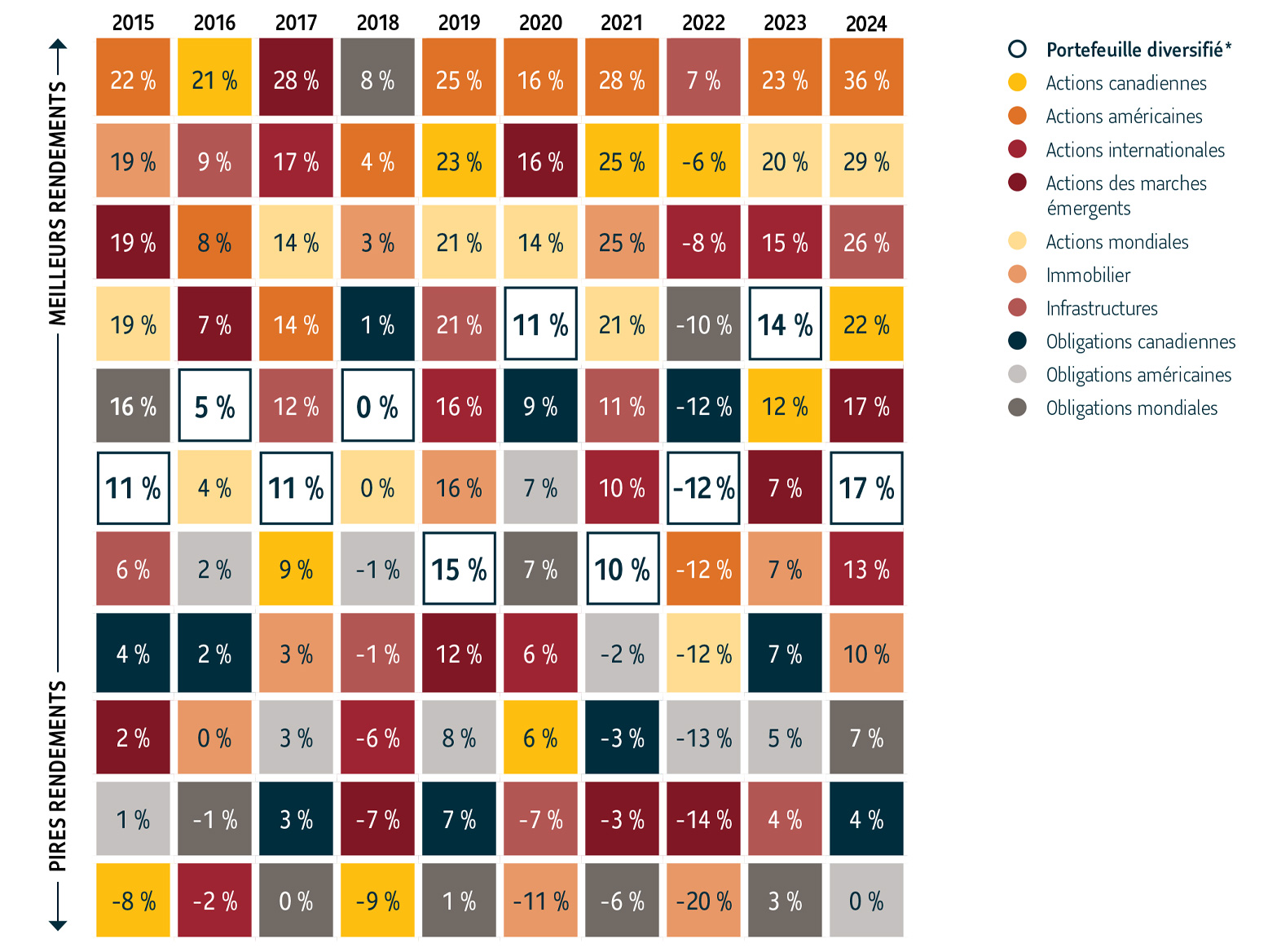

Utilisez le tableau ci-dessous pour voir comment la diversification peut contribuer à réduire le risque

Choisissez une catégorie d’actif dans les cases ci-dessous (en fonction du code de couleurs) et suivez l’évolution de son rendement vers la droite. Selon la conjoncture des marchés et de l’économie, le placement produira d’excellents rendements une année et inscrira une piètre performance l’année suivante. Maintenant, faites la comparaison avec le portefeuille diversifié hypothétique,* qui investit dans différentes catégories d’actif. Vous verrez que le rendement est plus stable et uniforme dans le temps.

À titre indicatif seulement. Les valeurs ont été arrondies au nombre entier le plus proche. *Le portefeuille diversifié est un portefeuille hypothétique qui est investi selon un mélange 60/40 de l’indice MSCI ACWI All Cap GR USD (60%) et de l’indice BBgBarc Global Aggregate TR Hdg CAD (40%). Il ne représente pas un placement en particulier géré par Placements mondiaux Sun Life. Il n’est pas possible d’investir dans un indice. Pour en savoir plus sur les indices utilisés pour représenter chaque catégorie d’actif, reportez-vous au dos du document.

À Placements mondiaux Sun Life, nous croyons que la réussite à long terme des placements nécessite une gestion efficace du risque, et la diversification joue un rôle important dans cette stratégie.

Pour en savoir plus, communiquez avec votre conseiller.

À PROPOS DU TABLEAU

Le rendement des actions est représenté par les indices suivants en dollars canadiens et tient compte du réinvestissement des dividendes : Actions américaines – indice S&P 500 Total Return; Actions canadiennes – indice composé S&P/TSX Total Return; Actions internationales – indice MSCI EAFE NR; Actions des marchés émergents – indice MSCI Emerging Markets Net Return; Actions mondiales – indice MSCI World Net Return; Immobilier – indice FTSE EPRA/NAREIT Developed; Infrastructures – indice S&P Global Infrastructure Total Return; Obligations canadiennes – indice obligataire universel FTSE Canada Total Return; Obligations américaines – indice Bloomberg U.S. Aggregate Bond; Obligations mondiales – indice Bloomberg Global Aggregate Bond. Le rendement de chaque indice et du portefeuille diversifié est fourni pour illustrer les tendances des marchés; il ne correspond pas au rendement d’un produit de Gestion d’actifs PMSL inc. En particulier. Source : Morningstar. Données au 31 décembre 2024.

Les renseignements fournis ne tiennent pas lieu de conseils en placement. Lorsqu’ils planifient d’adopter une stratégie de placement, les investisseurs doivent consulter leur propre conseiller pour obtenir des conseils en matière de placement ou de fiscalité qui sont adaptés à leurs besoins. Ils s’assurent ainsi que leur situation personnelle a bien été prise en compte et que les décisions seront adoptées en fonction des renseignements les plus récents. Les points de vue exprimés sur des sociétés, des titres, des industries ou des secteurs de marché particuliers ne doivent pas être considérés comme une indication d’intention de négociation à l’égard de tout fonds commun de placement géré par Gestion d’actifs PMSL inc. Ils peuvent changer à tout moment et ne doivent pas être considérés comme un conseil en placement ni une recommandation d’achat ou de vente.