Au début de 2023, l’inflation au Canada a amorcé un léger ralentissement. Cette baisse survient toutefois après plusieurs mois d’inflation en hausse, atteignant un sommet de 39 ans en juin 2022 avec une hausse de 8,1 %. La pandémie de COVID-19, une offre insuffisante et une demande en hausse ont fait grimper le coût de nombreux produits. En voici un exemple : le nombre moyen de locations résidentielles inscrites au Canada a grimpé de plus de 17 % entre mars 2020 et décembre 2022. Un locataire qui a payé 2 000 $ CA pour un logement au début de la pandémie a payé près de 2 350 $ CA en décembre 2022 pour ce même logement.1 Cela montre à quel point l'inflation touche le budget des ménages au Canada.

Mais qu’en est-il de l’effet de l’inflation sur vos placements? En bref, l’inflation représente une menace « furtive » puisqu’elle gruge chaque jour un peu plus votre épargne et votre revenu de placement. Pour vous aider à mieux comprendre ce phénomène, nous abordons ici la nature de l’inflation, ses causes et son impact possible sur votre situation financière.

1 Source : Rentals.ca – Rapport sur les loyers

L’inflation érode silencieusement votre pouvoir d’achat

En termes simples, le taux d’inflation correspond au rythme d’augmentation du prix des biens et services au fil du temps. L’accélération de l’inflation peut être causée par de nombreux facteurs. Un bon exemple est l’offre insuffisante et la demande en hausse qui ont fait monter le prix du bois d’œuvre. L’inflation peut aussi résulter d’une forte progression des coûts de production, y compris les matières premières et les salaires, qui est souvent refilée aux consommateurs. Par exemple, une augmentation du prix du pétrole entraîne presque immédiatement une hausse du prix de l’essence.

Pour calculer le taux d’inflation canadien, Statistique Canada a créé un indice des prix à la consommation (IPC) qui reflète l’évolution mensuelle du coût de plus de 700 produits, notamment pour l’alimentation, l’habillement, le logement et l’éducation. Les composantes de l’IPC fluctuent constamment. Durant les 42 années écoulées entre décembre 1980 et décembre 2022, l’inflation a atteint en moyenne 2,89 % par année2. Ou comme la Banque du Canada le dit si bien, la valeur de l’argent a chuté de 2,89 % chaque année.

Autrement dit, en moyenne, quelque chose qui coûte 100 $ cette année coûtera 102,89 $ l’an prochain. Évidemment, si vous travaillez, votre salaire pourrait augmenter pour tenir compte de l’inflation. Par contre, si vous êtes à la retraite et avez un revenu fixe, votre pouvoir d’achat (la quantité de biens et services que vous pouvez acheter) diminuera progressivement avec le temps.

L'inflation a été plus du double de la moyenne récemment. Ainsi, plus que jamais, les consommateurs accordent une plus grande attention aux prix et essaient d'en avoir plus pour leur dollar.

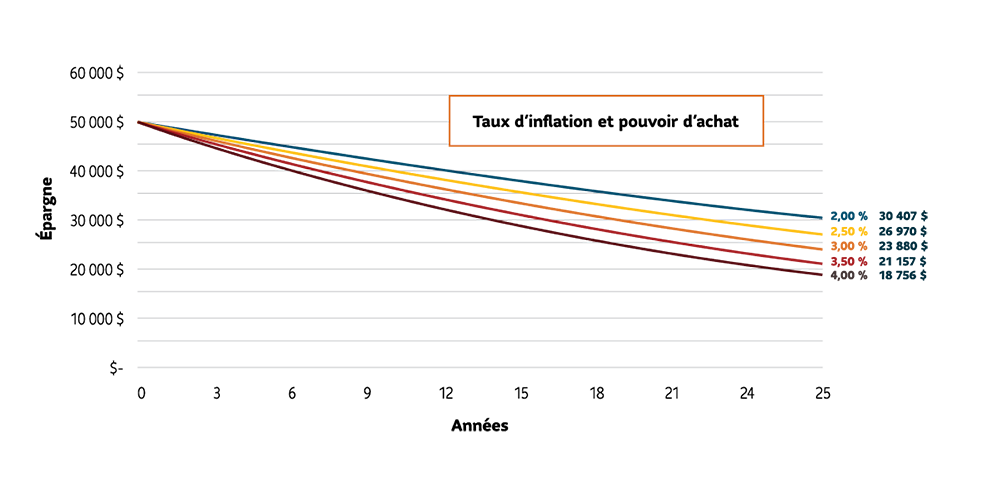

L'inflation et votre pouvoir d'achat*

Source : Placements mondiaux Sun Life. Les taux d’inflation utilisés sont hypothétiques*

2Source : Feuille de calcul de l’inflation de la Banque du Canada

L’inflation et les placements obligataires

Nous avons vu comment l’inflation érode votre pouvoir d’achat. Mais comment vos placements résisteront-ils à l’inflation? En bref, tout dépend des placements que vous détenez.

Commençons par examiner la façon dont les obligations réagissent à l’inflation. Les obligations émises par les gouvernements comptent parmi les titres d’emprunt les plus détenus. Ce sont des obligations de grande qualité qui présentent un faible taux de défaut. Ces obligations de première qualité doivent être notées BBB ou mieux.

Ces titres sont recherchés pour le revenu qu’ils produisent et pour leur profil de risque peu élevé. Par conséquent, les institutions, les caisses de retraite et les gestionnaires de placement s’en servent souvent pour abaisser le niveau de risque de leurs portefeuilles. Par exemple, pour compenser le risque lié aux actions, un fonds commun équilibré traditionnel détiendra 40 % d’obligations et 60 % d’actions.

Néanmoins, l’inflation risque de nuire au rendement des obligations de deux façons. Premièrement, selon le taux d’intérêt en vigueur, si votre obligation vous procure 200 $ par année, cette somme vous permettra d’acheter de moins en moins de biens et services d’une année à l’autre. Deuxièmement, les obligations souffriront d’une hausse des taux d’intérêt. Une telle hausse peut survenir si la Banque du Canada doit relever son taux directeur pour ralentir l’inflation lorsque celle-ci dépasse son taux cible de 2 %.

Paradoxalement, le prix des obligations baisse quand les taux d’intérêt montent. Les obligations à plus longue échéance (comme une obligation à 20 ans) sont particulièrement vulnérables à une hausse des taux. Pourquoi? Supposons que votre obligation à 20 ans de 10 000 $ est assortie d’un taux nominal de 5 % – le taux nominal correspond au revenu annuel que vous pouvez vous attendre à recevoir. Si les taux d’intérêt montent, les nouvelles émissions d’obligations à 20 ans offriront sans doute un taux nominal plus élevé et auront donc la préférence des nouveaux acheteurs. Cela a pour effet de réduire la valeur de votre obligation qui se vend maintenant à escompte.

Il existe cependant des catégories d’obligations indexées sur l’inflation. Les plus répandues sont les obligations à taux variable et les titres du Trésor protégés contre l’inflation.

Contrairement à la majorité des obligations qui offrent un taux d’intérêt fixe, ces titres sont assortis d’un taux nominal qui varie. Par exemple, le taux d’intérêt d’une obligation à taux variable est lié à un taux de référence, comme le taux de financement à un jour de la Réserve fédérale américaine (la Fed). Quand le taux de la Fed monte, l’intérêt versé sur une obligation à taux variable augmente lui aussi.

L’inflation et les portefeuilles d’actions

Comme dans le cas des obligations, l’impact de l’inflation sur votre portefeuille d’actions dépend des titres que vous détenez. Commençons par les actions qui versent des dividendes, source de revenu pour de nombreux investisseurs. Le dividende est habituellement versé tous les trimestres et correspond à un pourcentage des flux de trésorerie ou des bénéfices de la société, souvent entre 1 % et 10 %.

Quel est l’effet de l’inflation sur les dividendes? Certaines sociétés, notamment dans les services publics, peuvent bien performer dans un contexte d’inflation parce qu’elles sont en mesure de répercuter la hausse des coûts sur les consommateurs. Elles peuvent ainsi augmenter leur dividende. Par exemple, si l’inflation atteint 3 % et qu’une société hausse son dividende à 5 %, vous sortirez gagnant.

L’inverse est vrai si la hausse des coûts provoquée par l’inflation force une société à abaisser son dividende. Là encore, l’impact de l’inflation sur le revenu de dividendes dépend du type d’actions détenues dans le portefeuille. C’est pourquoi les gestionnaires de fonds de dividendes analysent attentivement les sociétés avant d’y investir, pour déterminer si le dividende est durable et s’il est susceptible d’augmenter à la longue.

L’inflation touche différemment les actions de croissance et de valeur

On distingue souvent les actions selon qu’elles sont axées sur la croissance ou sur la valeur. Pour comprendre pourquoi l’inflation touche différemment ces deux catégories d’actions, il faut se rappeler que l’inflation érode la valeur de l’argent à mesure que le temps avance. Son effet ne sera donc pas le même selon la période sur laquelle on calcule la rentabilité d’une société pour se demander si les bénéfices d’aujourd’hui valent plus que les bénéfices érodés par l’inflation de demain.

Commençons par les actions de valeur. Par définition, ces actions se négocient à escompte par rapport au marché. Cependant, un gestionnaire de placement qui achète une action de valeur a des raisons de croire que la société renouera avec la rentabilité ou deviendra plus rentable, et prévoit que cela surviendra dans un délai assez court.

C’est souvent le contraire avec les actions de croissance. Le gestionnaire de placement peut acheter l’action d’une société comme Apple qui prévoit réaliser des bénéfices pendant bien des années. Ce peut aussi être une société déficitaire ou peu rentable dont les flux de trésorerie solides font toutefois penser qu’elle pourrait devenir rentable un jour.

Ainsi, la hausse de l’inflation et des taux d’intérêt tend à faire chuter les actions de croissance. C’est ainsi parce que la valeur des bénéfices futurs est actualisée à un taux d’inflation plus élevé.

Cependant, dans les placements, le rendement passé ne garantit pas le rendement futur.

Remparts contre l’inflation : produits de base et immobilier

Comme nous l’avons vu, la résistance d’un portefeuille à l’inflation dépend beaucoup des titres qui le composent. Ainsi, face à une accélération de l’inflation, les gestionnaires de placement investiront dans des sociétés de services publics ou dans des entreprises qui fabriquent des produits essentiels et peuvent ainsi refiler les hausses de coûts aux consommateurs.

Les gestionnaires peuvent aussi investir dans des catégories d’actif particulières, comme les infrastructures et les actifs réels. Ces secteurs ont traditionnellement affiché une bonne tenue en période d’inflation. Par exemple, fin mars 2022, le Régime de pensions du Canada investissait 23 % de son portefeuille très diversifié de 539 milliards de dollars dans ce qu’il appelle des actifs réels, y compris dans les secteurs de l’immobilier, des infrastructures, de l’énergie et des ressources3.

3 https://www.investissementsrpc.com/fr/ Rapport annuel de l’exercice 2022

Les fiducies de placement immobilier (FPI), qui se négocient comme des actions, sont traditionnellement considérées comme un rempart contre l’inflation. En effet, la valeur des actifs physiques comme une maison augmente souvent à un rythme égal ou supérieur au taux d’inflation. C’est en partie parce que l’offre est fréquemment inférieure à la demande de logements pour usage personnel et locatif. De plus, l’inflation devient l’alliée des acheteurs de maison qui souscrivent un prêt hypothécaire à taux fixe. Puisque les salaires augmentent avec l’inflation, le coût fixe du prêt devient plus facile à gérer.

Les matières premières augmentent généralement lorsque l'inflation s'accélère. Ce fut le cas en 2022, alors que les matières premières ont rapporté 22%4, Ce fut d’ailleurs la classe d'actifs la plus performante. Un autre exemple est celui des prix de l'énergie, qui évoluent généralement dans le même sens que l'inflation. L'énergie a été l'une des rares catégories à mieux performer parmi les 11 secteurs de l'indice S&P 500 en 2022. Au cours d'une année où le S&P 500 a chuté de près de 19 %, le secteur de l'énergie au sein de l'indice a grimpé de 59 %, offrant un répit bien mérité dans l'environnement inflationniste actuel5.

5Source : wsj.com

Pour contrer l’inflation, il faut un plan

Nous avons vu que l’inflation peut éroder votre pouvoir d’achat, et que c’est la composition de votre portefeuille qui compte quand la hausse des prix s’accélère. C’est pourquoi il vaut mieux rencontrer un conseiller. Cette personne saura évaluer votre situation financière et vous suggérer des stratégies d’atténuation du risque posé par l’inflation.

Les points de vue exprimés sur des sociétés, des titres, des industries ou des secteurs de marché particuliers ne doivent pas être considérés comme une indication d’intention de négociation à l’égard de tout fonds commun de placement géré par Gestion d’actifs PMSL inc. Ils peuvent être modifiés à tout moment et ne doivent pas être considérés comme un conseil en placement ni une recommandation d’achat ou de vente.

Le contenu de ce document provient de sources jugées fiables, mais aucune garantie expresse ou implicite n’est donnée quant à son caractère opportun ou à son exactitude. Le présent document peut contenir des énoncés prospectifs concernant l’économie et les marchés, leur évolution future, ainsi que des stratégies ou des perspectives. Les énoncés prospectifs ne garantissent pas les rendements futurs. Ils sont de nature spéculative et aucune décision ne doit être prise sur la foi de ces derniers.