Le resserrement de la politique monétaire de la Fed a eu l’effet escompté. L’inflation a ralenti pour un sixième mois de suite en décembre pour atteindre 6,5 %. Même si cette tendance à la baisse est encourageante, nous croyons qu’il faudra plus de temps pour atteindre la limite supérieure de 2 % de la cible fixée par la Fed. En effet, même si l’inflation sur les biens a diminué, celle sur les services, qui est plus sensible, pourrait s’avérer tout un défi pour la Fed.

En 2023, nous nous attendons à ce que l’attention des marchés se tourne vers le ralentissement de la croissance. Avec la fin des politiques monétaires souples, les secteurs sensibles aux taux d’intérêt, comme celui de l’habitation et de l’activité manufacturière, en ressentent les effets. La surchauffe du marché de l’habitation aux États-Unis et au Canada diminue. De plus, les indicateurs de tendances manufacturières à l’échelle mondiale montrent des signes de ralentissement économique. La confiance des consommateurs diminue dans tous les marchés développés. Malgré toutes ces tendances à la baisse, le marché du travail, tant aux États-Unis qu’au Canada, est demeuré résilient.

Nous croyons que la Fed continuera d’accorder une attention particulière à la diminution de l’inflation plutôt qu’à l’emploi. Même si les marchés s’attendent à un changement rapide de la position de la Fed, voire qu’elle abaisse ses taux d’intérêt plutôt que les augmenter, nous croyons plutôt qu’elle prendra une pause. Nous croyons que la Fed préférera maintenir les taux à leurs niveaux actuels afin de contenir les prix pour rétablir sa crédibilité au chapitre du contrôle de l’inflation.

Sous-pondération légère des actions

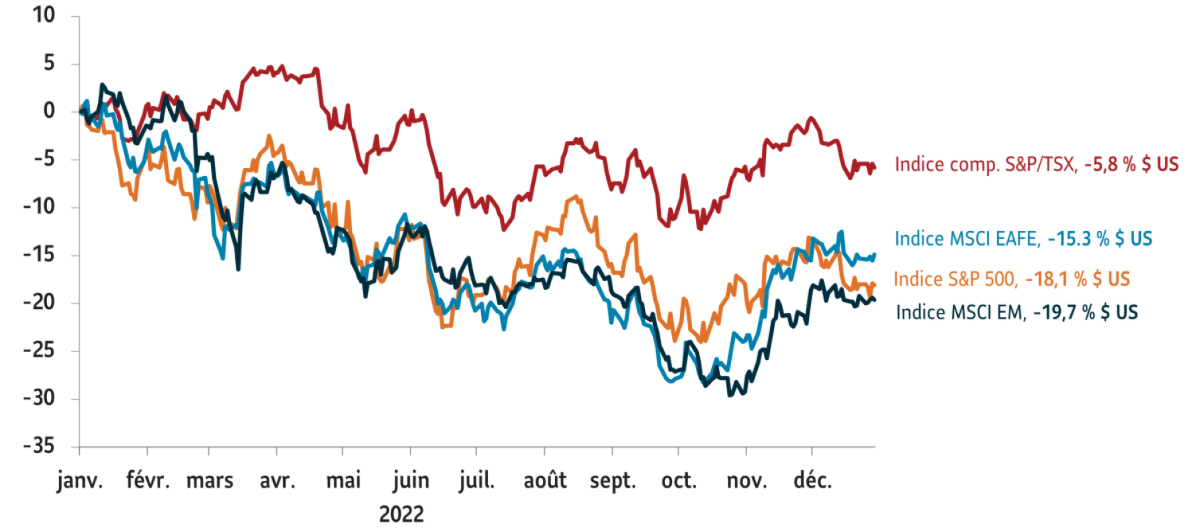

Sur le plan tactique, nous demeurons légèrement sous-pondérés en actions. En 2022, les évaluations ont été ramenées à des niveaux réalistes. Nous nous attendons à ce qu’il arrive la même chose aux bénéfices en 2023. Nous croyons que les prévisions pour les bénéfices n’ont pas été révisées suffisamment à la baisse pour tenir compte d’un ralentissement possible de la croissance dans les trimestres à venir. Aussi, l’élan que l’inflation procurera aux bénéfices des sociétés devrait se dissiper au cours des prochains trimestres, ce qui mettra de la pression sur les marges de profit. Nous sommes sous-pondérés en actions internationales des marchés développés, surtout en Europe où le cycle du resserrement de la politique monétaire pourrait durer plus longtemps qu’en Amérique du Nord. Nous demeurons neutres en action de marchés émergents étant donné que la Chine pourrait profiter de la fin de la politique zéro COVID. Nous croyons aussi qu’un dollar américain plus faible pourrait favoriser les conditions économiques des marchés émergents.

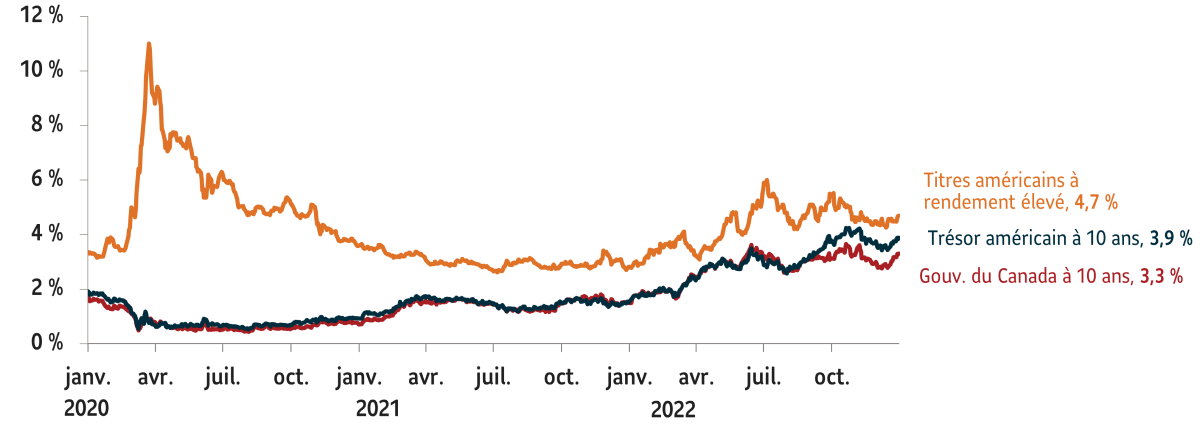

En faveur des titres à revenu fixe de première qualité

Nous continuons de privilégier les obligations et de maintenir notre position surpondérée en obligations canadiennes et en obligations américaines de première qualité. Nous croyons que les obligations canadiennes de première qualité, qui sont plus exposées aux titres des qu’aux titres de société, peuvent mieux résister au ralentissement de la croissance économique. Nous sous-pondérons les obligations à rendement élevé. Nous estimons que la compensation offerte par le niveau de rendement actuel serait inadéquate en cas de ralentissement de la croissance ou de récession.