Rédigé par l’équipe Planification fiscale et successorale, PMSL

Introduction

Au fil des ans, les gouvernements ont adopté diverses mesures fiscales pour permettre aux contribuables retraités de fractionner leur revenu avec leur conjoint ou conjoint de fait. Ces mesures visent à aider les couples à réduire leur facture fiscale en cas de disparité économique. Elles permettent à la personne qui gagne le plus de transférer une partie de son revenu à son conjoint ou conjoint de fait, de sorte que la famille peut tirer profit du régime fiscal progressif.

Cet article examine certaines des mesures qui permettent aux couples de fractionner leur revenu à la retraite.

Fractionnement du revenu de retraite

Un conjoint ou conjoint de fait peut partager jusqu’à 50 % de son revenu de retraite admissible avec son conjoint. Les deux conjoints doivent faire ce choix conjointement sur leur déclaration de revenus. Notons que le fractionnement s’applique à l’impôt seulement. Dans les faits, il n’y a aucun transfert de fonds.

Revenu de retraite admissible

Les éléments suivants sont admissibles à titre de revenu de retraite à compter de l’année du 65e anniversaire du contribuable :

- prestations viagères d’un régime de retraite enregistré;

- versements d’une rente viagère souscrite à partir d’un régime de retraite, y compris un fonds de revenu viager (FRV) ou un fonds de revenu de retraite immobilisé (FRRI);

- versements d’un fonds enregistré de revenu de retraite (FERR) (toute portion transférée dans un REER, un autre FERR ou utilisée pour souscrire une rente n’est pas admissible);

- versements d’un FERR au décès du conjoint;

- versements d’une rente souscrite à partir d’un REER, d’un FERR ou d’un régime de participation différée aux bénéfices (RPDB);

- versements d’un régime de pension agréé collectif (RPAC);

- revenu provenant de rentes non enregistrées et de certificats de placement garanti (CPG) assurance;

- versements de certains régimes de retraite étrangers.

Pour les personnes qui ont moins de 65 ans pendant toute l’année d’imposition, le revenu de retraite admissible comprend seulement ce qui suit :

- prestations viagères d’un régime de retraite enregistré (non applicable dans la déclaration d’impôt du Québec);

- versements d’une rente viagère souscrite à partir d’un régime de retraite ou de pension (non applicable dans la déclaration d’impôt du Québec);

- versements d’un FERR/REER/RPDB/RPAC ou d’une rente au décès du conjoint (non applicable dans la déclaration d’impôtdu Québec);

- versements d’une rente à partir du régime de retraite de la Saskatchewan;

- versements de certains régimes de retraite étrangers (non applicable dans la déclaration d’impôtdu Québec).

Montant pour revenu de pension

Le montant pour revenu de pension est un crédit d’impôt fédéral non remboursable d’au plus 2 000 $ qu’une personne peut demander si elle a un revenu de retraite admissible. Elle peut ainsi réaliser une économie d’impôt d’un maximum de 300 $ (2 000 $ × 15 %). Les provinces et territoires offrent également des crédits pour revenu de retraite, ce qui peut réduire encore davantage l’impôt. Si un des conjoints a un revenu de retraite admissible et l’autre non, le fractionnement du revenu de retraite permet à chaque conjoint de demander ce crédit – et à la famille d’économiser de l’impôt.

Reportez-vous à la section ci-dessus pour déterminer le revenu de retraite admissible à cette fin.

Note : Les prestations de la Sécurité de la vieillesse (SV) et du RRQ/RPC ne sont pas admissibles aux fins du fractionnement du revenu de retraite ou du montant pour revenu de pension.

Partage des prestations du RRQ/RPC

Un autre outil qui permet aux ménages d’économiser de l’impôt est le partage des prestations du RRQ/RPC. Comme le fractionnement du revenu de retraite (voir ci-dessus), il a pour but de réduire le taux d’imposition total de la famille en transférant une partie du revenu du conjoint qui gagne le plus à celui qui gagne le moins. Contrairement au fractionnement du revenu de retraite, cette méthode implique un transfert de fonds.

Pour être admissibles au partage des prestations du RRQ/RPC, les deux conjoints ou conjoints de fait doivent :

- avoir 60 ans ou plus;

- vivre ensemble et avoir vécu ensemble alors qu’ils cotisaient au RRQ/RPC;

- recevoir ou avoir demandé les prestations du RRQ/RPC. Si une seule des deux personnes a cotisé au RRQ/RPC, c’est elle qui doit répondre à cette exigence.

Comment ça fonctionne

Le partage des prestations du RRQ/RPC ne change pas le montant total des prestations qu’un couple peut recevoir. Toutefois, il change habituellement le montant que chaque personne reçoit, ce qui permet souvent à la famille de réaliser des économies d’impôt.

La partie des prestations du RRQ/RPC pouvant être partagée dépend du nombre de mois pendant lesquels vous et votre conjoint avez vécu ensemble durant la « période de cotisation conjointe ». Cette période débute quand le conjoint ou conjoint de fait le plus âgé a 18 ans, et elle prend fin quand les deux commencent à recevoir des prestations du RRQ/RPC.

Exemple 1

John et Jill sont des conjoints de fait qui reçoivent tous les deux leurs prestations du RPC. John a un an de plus que Jill et ils décident tous les deux de commencer à recevoir leurs prestations du RPC à partir de 65 ans. Sans le partage, les prestations du RPC versées à John s’élèvent à 1 000 $ par mois et celles de Jill à 500 $ par mois. Étant donné que la période de cotisation conjointe a débuté quand John a eu 18 ans et a pris fin quand Jill a eu 65 ans, leur période de cotisation conjointe est de 48 ans. Le montant des prestations du RPC qui peut être partagé dépend du nombre d’années pendant lesquelles John et Jill ont vécu ensemble durant leur période de cotisation conjointe. Par exemple, si John et Jill vivent ensemble depuis 36 ans (75 % de leur période de cotisation conjointe), c’est 375 $ de leurs prestations qui peuvent être partagés (soit 500 $ – qui représentent la différence entre les prestations du RPC de John et de Jill – x 75 % = 375 $). La moitié de ce montant, 187,50 $, peut être soustraite des prestations de John et ajoutée à celles de Jill.

Les conjoints ou conjoints de fait peuvent mettre fin en tout temps au partage des prestations en soumettant une demande d’annulation, qu’ils doivent signer tous les deux. Par ailleurs, le partage des prestations cesse en cas de décès, de séparation ou de divorce.

Exemple 2

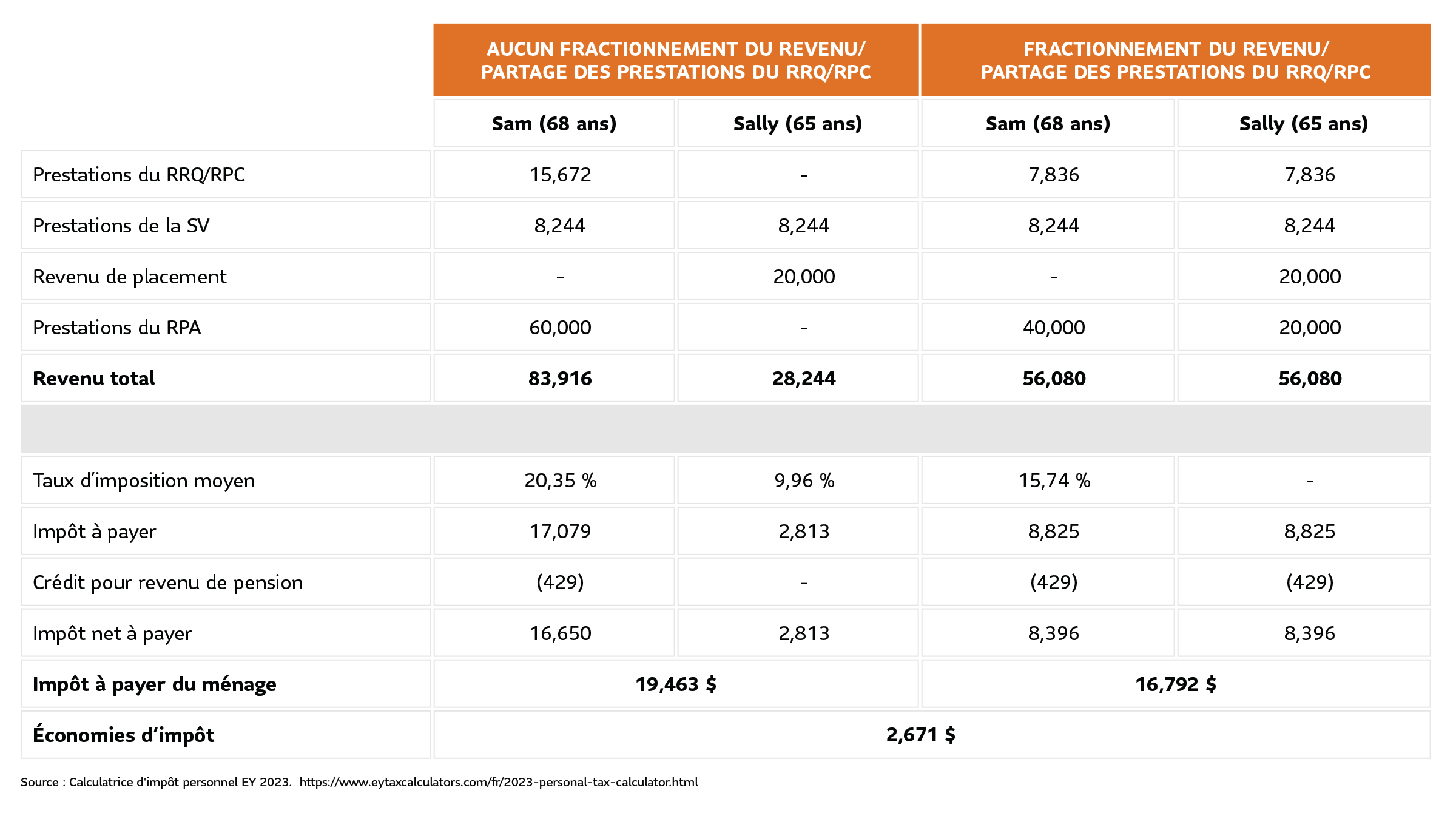

Sam et Sally résident en Ontario et vivent ensemble depuis assez longtemps pour maximiser le partage des prestations du RPC. Les prestations du RPA de Sam constituent un revenu de retraite admissible aux fins du fractionnement du revenu de retraite. Le tableau ci-dessous montre les économies d’impôt qu’ils peuvent réaliser en fractionnant leur revenu et en partageant leurs prestations du RPC. Note : Cet exemple se fonde sur les taux d’imposition et les crédits d’impôt du fédéral et de l’Ontario pour 2023.