T2 2023 | Le point sur les marchés

L’atténuation des craintes d’une récession et le potentiel associé à l’intelligence artificielle poussent les marchés à la hausse

Perturbations possibles du service postal. Préparez-vous à de possibles retards du service postal en raison des négociations collectives à Postes Canada. Vous pouvez utiliser notre appli mobile ou masunlife.ca pour soumettre vos demandes de règlement et suivre vos placements.

L’atténuation des craintes d’une récession et le potentiel associé à l’intelligence artificielle poussent les marchés à la hausse

Alors que l’inflation recule, les marchés boursiers ont accueilli avec indifférence les avertissements de hausses de taux additionnelles émis par les banques centrales. Nous sommes d’avis que les marchés vont trop vite, car l’effet des hausses précédentes n’a pas encore été pleinement ressenti.

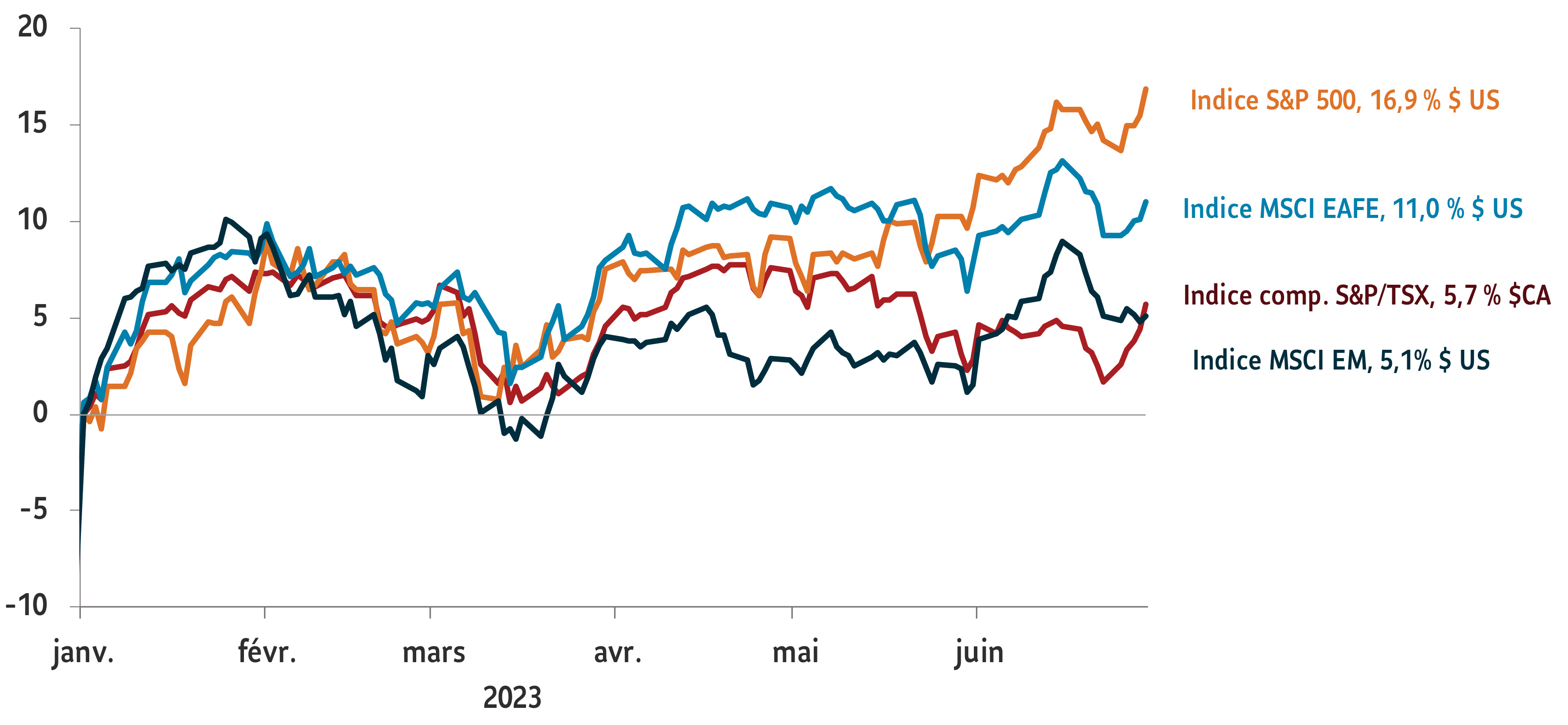

Après avoir été en repli la plupart du temps l’an dernier, les marchés se sont rapidement relevés au cours des 6 premiers mois de 2023. Vers la fin 2022, les marchés ont senti que l’inflation ralentissait et sont remontés à la perspective que les banques centrales abaissent les taux d’intérêt d’ici la fin de 2023. Les marchés ont d’ailleurs ignoré les avertissements des principales banques centrales annonçant que les taux d’intérêt demeureraient élevés plus longtemps. Si on ajoute à cela les attentes quant aux gains de productivité promis par l’intelligence artificielle, tous les éléments étaient réunis pour alimenter d’autres remontées. L’indice NASDAQ à forte teneur technologique a obtenu son meilleur rendement pour le premier semestre depuis 1983. La capitalisation boursière de l’indice S&P 500 a bondi de plus de 6 billions $ US.

Source : Bloomberg, Données au 30 juin 2023.

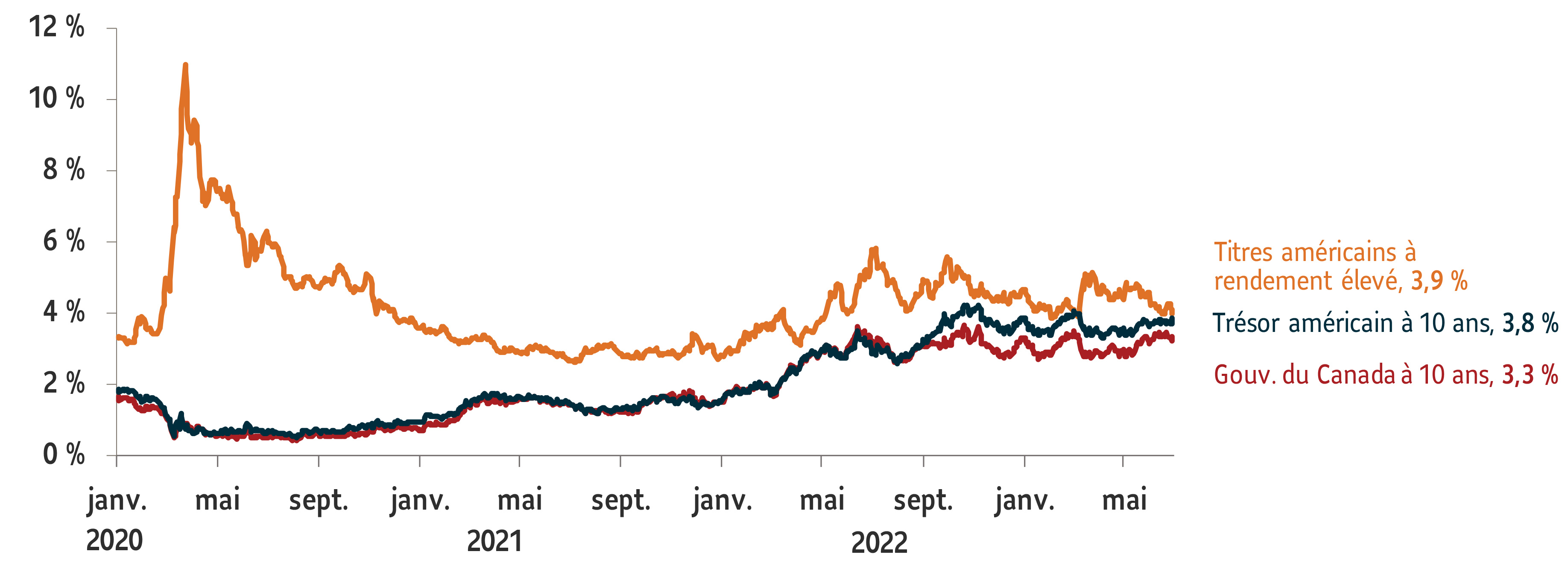

Nous demeurons prudents face à cette récente remontée des actions. D’abord, les gains sur actions, générés par une poignée de titres technologiques, surviennent dans un contexte de resserrement des politiques monétaires. Notre indice exclusif composé de banques centrales mondiales révèle que les politiques monétaires sont plus restrictives, mais que les activités manufacturières, qui les suivent de près, n’ont pas encore subi de chute marquée. Ensuite, notre scénario de taux d’intérêt plus élevés pour le reste de 2023 commence à porter ses fruits. Malgré la tendance à la baisse de l’inflation, la croissance des prix demeure au-dessus de la cible. Au début de juillet, les banques centrales en Amérique du Nord, en Europe et au Royaume-Uni ont réitéré leur position de lutte contre l’inflation en augmentant de nouveau les taux d’intérêt.

Source: Macrobond. Données au 30 juin 2023

Les économies américaine et canadienne ont fait preuve de résilience jusqu’à maintenant et ont évité une possibilité de récession en mi-année. Cependant, selon les tendances du marché de l’emploi – augmentation des demandes d’assurance-chômage et diminution de l’embauche – nous croyons qu’un ralentissement a été retardé, mais pas totalement évité. Nous nous attendons à d’autres défis pour l’économie alors que l’épargne accumulée des consommateurs diminue et qu’ils réduisent leurs dépenses. En Europe et en Chine, la croissance économique est déjà aux prises avec des vents contraires.

Alimentée par la confiance des investisseurs et les flux financiers, cette première moitié d’année extraordinaire pour les actions a donné lieu à des évaluations élevées, surtout dans le secteur technologique américain. C’est ce qui explique notre prudence. D’un autre côté, nous privilégions les titres à revenu fixe de grande qualité. Malgré quelques hausses de taux à l’horizon, nous estimons que nous nous approchons d’un sommet. Nous prévoyons des conditions favorables aux obligations de haute qualité, si l’économie devait ralentir.

Positionnement

Actions : Nous demeurons sous-pondérés en actions, car les principales banques centrales continuent de vouloir battre l’inflation au détriment de l’économie. Notre position est la même pour toutes les régions, y compris pour le Canada, les États-Unis et les marchés mondiaux développés et émergents.

Revenu fixe : Nous privilégions les obligations, car nous croyons que les taux d’intérêt auront bientôt atteint un sommet. Nous privilégions les obligations canadiennes de première qualité qui peuvent mieux résister au risque de crédit. Si l’économie ralentit ou entre en récession, ces obligations de haute qualité ajouteront de la diversification aux portefeuilles. D’un autre côté, nous sommes sous-pondérés en obligations plus risquées et obligations mondiales à rendement élevé, où les écarts de rendement sont serrés et les possibilités de rendement ajusté au risque demeurent moins avantageuses. Nous restons aussi neutres au niveau des liquidités.

Les points de vue exprimés sur des sociétés, des titres, des industries ou des secteurs du marché particuliers ne doivent pas être considérés comme une indication d’intention de négociation à l’égard de tout fonds commun de placement géré par Gestion d’actifs PMSL inc. Ces points de vue peuvent être modifiés à tout moment et ne doivent pas être considérés comme un conseil en placement ni une recommandation d’achat ou de vente. Ce commentaire est fourni à des fins informatives uniquement et ne doit en aucun cas tenir lieu de conseils particuliers d’ordre financier, fiscal ou juridique ni en matière de placement. L’information contenue dans ce document provient de sources considérées comme fiables, mais aucune garantie, explicite ou implicite, n’est donnée quant à son exactitude et à sa pertinence.

Ce commentaire peut contenir des énoncés prospectifs sur l’économie et les marchés, ainsi que sur le rendement futur, les stratégies, les perspectives ou les événements s’y rapportant, qui sont soumis à des incertitudes qui pourraient faire en sorte que les résultats réels diffèrent de façon importante de ceux exprimés ou sous-entendus dans ces énoncés prospectifs. Les énoncés prospectifs ne garantissent pas les rendements futurs. Ils sont de nature spéculative et aucune décision ne doit être prise sur la foi de ces derniers.